中国《氢能产业发展中长期规划(2021-2035年)》与主要国家和地区氢能战略共同特征:重视氢能相关技术研发;注重对氢能基础设施建设与氢能应用领域扩展;重视可再生能源制氢。但侧重点又有所不同,我国《规划》强调对氢能源全产业链构建。到2030年,形成较为完备的氢能产业技术创新体系、清洁能源制氢及供应体产业布局合理有序,可再生能源制氢广泛应用,有力支撑碳达峰目标实现;到2035年,形成氢能产业体系,构建涵盖交通、储能、工业等领域的多元氢能应用生态。

一、氢能产业链梳理

上游:

制氢:化学制氢(煤制氢、天然气)、工业副产(焦炉煤气、氯碱副产)、电解水制氢(未来主流,目前在生产运行成本与设备投资成本上均较为昂贵。以目前的电解水平,当可再生能源电价降至0.2元/kWh时,电解水制氢成本将接近于化石原来制氢成本)。

上市公司如宝丰能源:投资14亿全球最大光伏制氢,以及新建2万Nm3/h碱性电解槽电解水制氢1.6亿Nm3/年,美锦能源(焦炉煤制氢)。

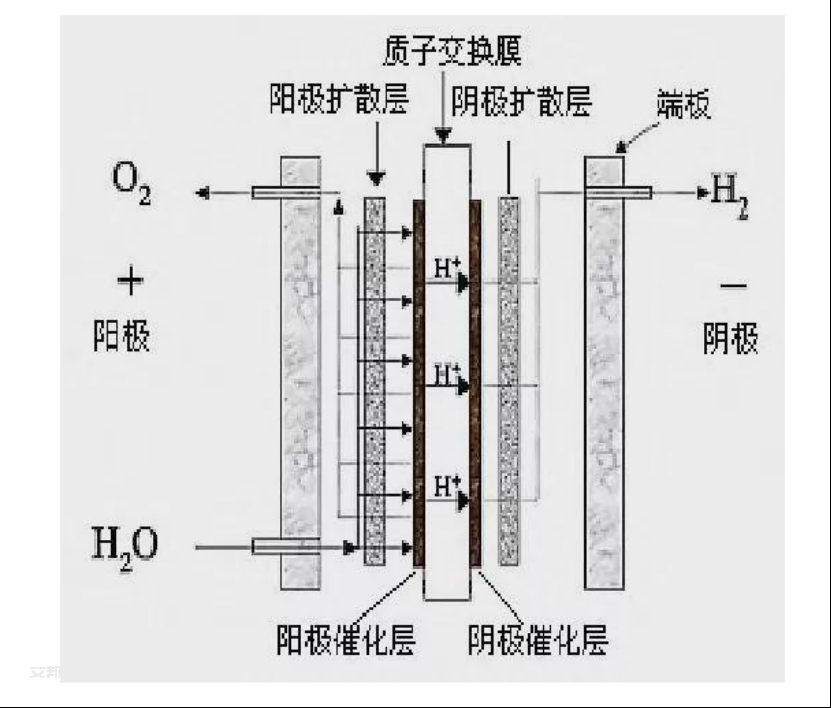

其中制氢设备方面,电解槽是制备绿氢的关键设备。电解槽技术路线、性能、成本是影响绿氢市场走势的重要因素,目前质子交换膜(PEM)电解水和碱性电解水技术目前已经商业化推广的条件,未来具备较强的商业价值,根据预测后者更具有较大市场空间。

碱性电解槽成本较低,经济性较好,我国碱性电解水制氢代表企业有中船重工718所、考克利尔竞立、天津市大陆制氢设备有限公司等,近期阳光电源、协鑫集团等光伏企业也纷纷布局碱性电解水制氢设备项目。

随着可再生能源制氢项目的增多,PEM电解水制氢进展迅速,国内聚焦PEM制氢设备的公司及科研机构主要有中国船舶718所、中科院大化所、山东赛克赛斯、高成绿能、淳华氢能、深圳绿航等。

图1:PEM电解水制氢(来源《PEM:最具潜力的电解水制氢技术》)

中游:氢储运、氢加注

气体储氢瓶(短距离小规模、管道长距离大规模,高压气态成font熟)、液态储氢(距离远、运输大),固态储氢(化学、物理吸附,技术复杂),液氢关键技术与设备(国产化)、加氢站建设运营。

加氢站:一座35MP、日加氢500kg的固定式加氢站的平均投资在1500万元左右。

图2:中石化加氢站

上市公司如:雪人股份(加氢站及设备)、厚普股份(加氢站批量交付)及京城股份(车载储氢瓶)

下游:燃料电池动力系统

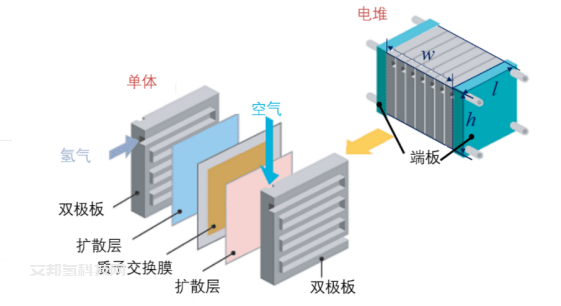

燃料电池电堆成本占据燃料电池系统成本60%以上,因此降低电堆成本是燃料电池汽车商业化的关键。经过估算,燃料电池电堆主要由催化剂(36%)、质子交换膜(16%)、气体扩散层(12%)、双极板(23%),以及其他结构件如密封件、端板和集流板等组成。

图3:电堆构成

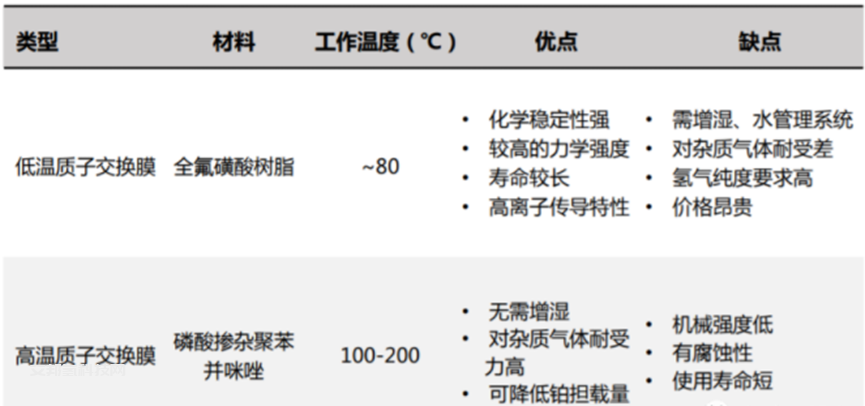

膜电极关键材料—质子交换膜:国外膜电极供应商及丰田、本田等乘用车企业都已具备膜电极批量自动化生产线,单线年产能在数千平方米到万平方米级。国内质子交换膜主要企业包括鸿基创能、捷氢科技(燃料电池电堆及系统龙头公司)等。

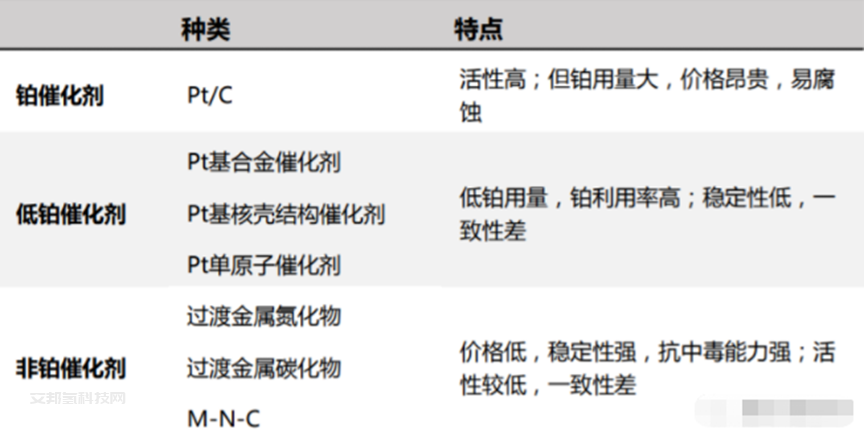

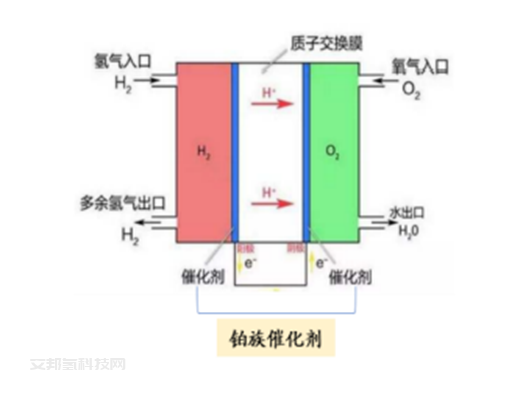

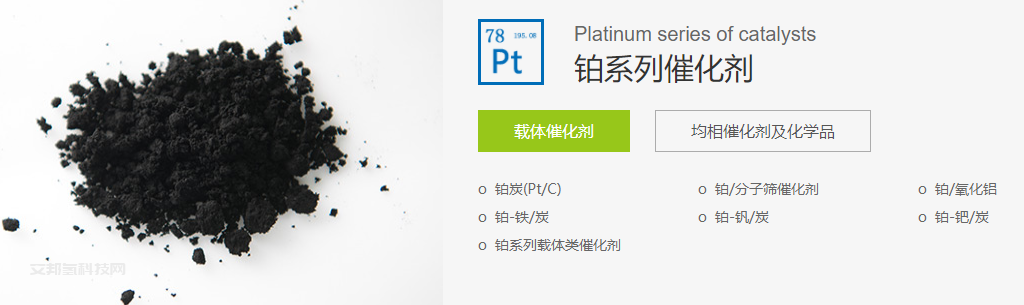

膜电极关键材料—催化剂:在燃料电池中,催化剂起到分解氢气和氧气进行电化学反应产生电流的作用。目前商用催化剂为铂碳催化剂,铂是昂贵的稀有金属,因此低铂和非铂催化剂的开发成为降低燃料电池成本的关键。催化剂相关企业主要有贵研铂业、中自科技。

膜电极关键材料—气体扩散层:气体扩散层(GDL)由碳纸和防水剂聚四氟乙烯材料构成,起到支撑膜电极、收集电流、传导气体、管控反应水(气)及热等重要作用。国外有日本东丽(Toray)及三菱(Mitsubishi)、德国西格里(SGL)和科德宝(Feudenberg)、美国AvCarb,韩国JNTG等,都已实现气体扩散 层的规模化生产,且都有多款适应不同应用场景的产品销售。国内知名的气体扩散层企业主要有台湾碳能、通用氢能、江苏氢电、江苏清能、上海河森电气等。

空气循环系统—空压机:相对于其它辅助系统产品,空压机目前国产化率已接近100%。国内外空压机企业主要有雪人股份、金通灵、金士顿科技等。

氢气供给系统:2020年我国氢循环系统市场逐步实现国产替代,但出货量减少和氢循环泵价格下降,导致2020年国内氢循环系统市场规模预计为0.41亿元,同比下降63%。氢气循环泵企业主要有东德实业、艾尔科技、雪人股份(核心零部件空压机、氢气循环泵,液氢、加氢设备技术)等。

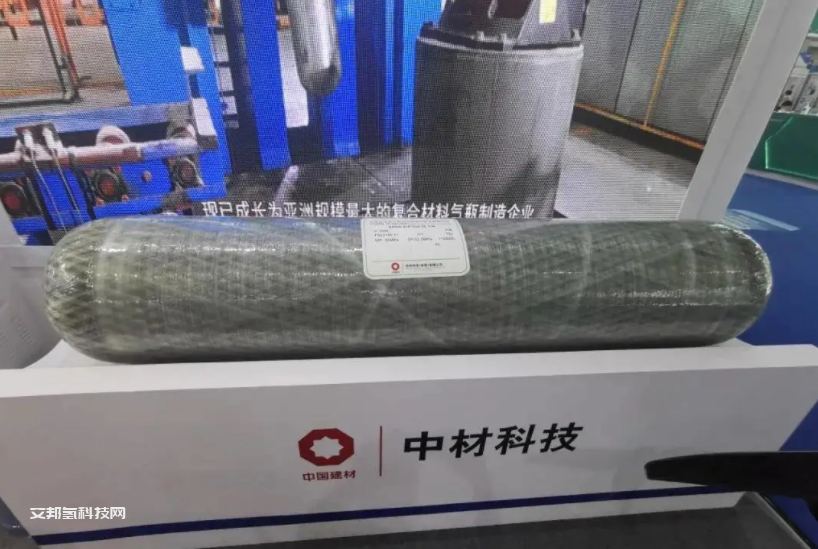

车载储氢瓶:高压气态储氢容器要求具有高安全性、轻量化和高储氢密度。从35MPa向70MPa、从Ⅲ型瓶向Ⅳ型瓶、从常温向低温和从小容积向大容积,是未来车载储氢系统的发展方向。中材科技(1-2万只35Mpa高压储氢瓶)、中集安瑞科、 京城股份、亚普股份(35MPa车载储氢、70MPa小容积车载储氢)、科泰克都在布局IV型瓶项目。

图4:中材科技车载储氢瓶

二、燃料电池催化剂

(一)氢燃料电池电催化剂则是电堆的核心部件

氢燃料电池电堆是氢燃料电池汽车发动机的核心部件,氢燃料电池电催化剂则是电堆的核心部件,主要由碳载体和铂或铂合金组成,起到催化电池内化学反应的作用。在燃料电池堆中除了双极板已基本实现国产化,膜电极(MEA)中的碳纸(气体扩散层)、催化剂和质子交换膜基本依赖进口。

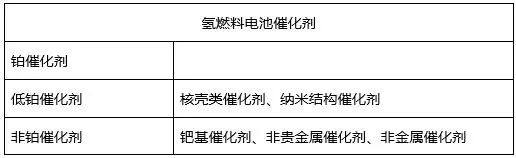

燃料电池催化剂的种类主要有铂基催化剂、低铂催化剂与非铂催化剂三类。

图5:金属铂

图6:贵研铂业金属铂

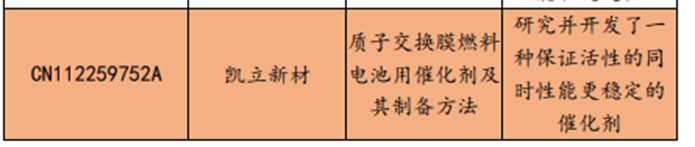

凯立新材:

专利显示公司在氢能领域实现了技术再突破,公司有能力开发一种保证活性的同时性能更稳定的质子交换膜燃料电池用催化剂。

图7:凯立新材铂系列催化剂

22年5月公司表示,氢燃料电池用催化剂尚处于中试放大,部分型号可批量试产阶段,尚未进入市场推广阶段。

中自科技:

1.公司介绍

中自环保创立于05年,12年在科创板上市,是一家专注于环保催化剂的研发、生产和销售的高新技术企业,是我国移动污染源(机动车、非道路机械、船舶等)尾气处理催化剂领域的少数主要国产厂商之一,并积极探索其技术在氢燃料电池电催化剂等新能源领域的应用。

公司主要业务天然气、柴油车相关产品,其增长点在于进入国六阶段,因排放限值大幅降低,单车催化剂用量大幅增长,催化剂产品中贵金属的用量亦明显增长。但业绩方面,公司一季度大幅下滑,主要因为天然气、石油价格大幅上涨,而公司天然气车产品、柴油车产品基本配套于商用车,因此公司收入也受上述不利因素影响而大幅下降。2019-2020年,公司在天然气车催化剂销量分别为3.76万套 、7.87万套,在天然气重卡领域市场占有率分别为30.55%、48.55%;公司柴油车催化剂销量分别为14.91万套、22.20万套,市场占有率分别为5.11%、6.27%;公司汽油车催化剂销量分别为1.91万套、3.01万套,在商用汽油车市场的占有率分别为1.52%、2.14%。

图8:PEMFC首席科学家-周卫江

2.中自科技燃料电池催化剂

公司作为氢能源燃料电池催化剂第一股,早已前瞻性布局了氢燃料电池电催化剂、膜电极,固态氧化物燃料电池(SOFC/SOEC)等新能源领域并已成功研制出第一代铂碳催化剂。

中自科技曾主持或参与尾气处理催化剂和氢燃料电池电催化剂相关的国家高技术研究发展计划(“863计划”);是首家进入国际氢能委员会的国内催化剂企业,正参与国家重点研发计划“可再生能源与氢能技术”重点专项中的“高性能抗中毒车用燃料电池催化剂的合成技术与批量制备”(可进一步提升产品的活性、耐久性等性能,主要成份为铂金、碳载体和引入的过渡金属元素)。

根据中自催化招股说明书中对当前行业形势作出分析:氢燃料电池电堆是氢燃料电池汽车发动机的核心部件,氢燃料电池电催化剂则是电堆的核心部件,主要由碳载体和铂或铂合金组成,起到催化电池内化学反应的作用。根据美国能源部测算,当氢燃料电池电堆年出货量50万台时,电催化剂成本将占电堆生产成本的 41%,显著高于电堆的其他部件。目前我国氢燃料电池电催化剂主要依赖进口,庄信万丰和日本田中贵金属等外国环保催化剂厂商的技术和产品优势显著。

3.公司动态

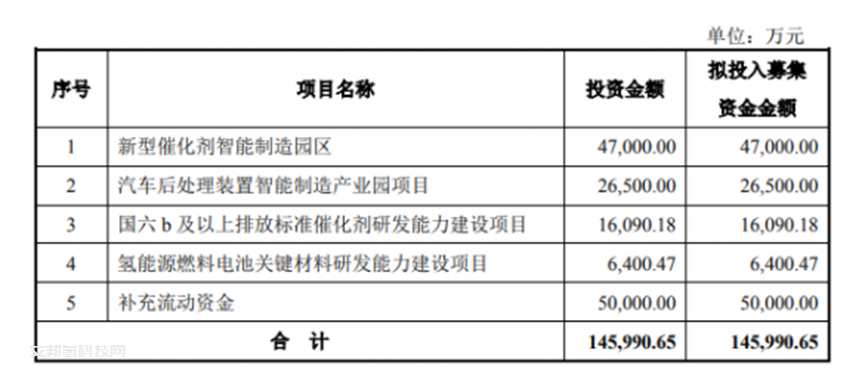

(1)21年6月,中自催化去年募资6400万用于燃料电池关键材料研发

公司投入氢能源燃料电池关键材料的研发能力建设,主要投入氢燃料电池电催化剂、膜电极、集成系统的小试制备工艺的开发,并拟升级改造公司现有厂房作为小试洁净车间,另拟使用新建研发楼的局部区域作为研发场所,本项目投资总额为6,400.47万元。本项目通过引进先进研发、检测设备、构建先进实验环境,提升公司在氢燃料电池电催化剂及膜电极组件的整体研发能力,拓展公司的产品种类,进一步巩固并扩大公司在环保催化剂领域的产业地位,推动公司产品技术实现可持续发展,加快科研成果与产业的深度融合。

募集资金运用与公司主营业务、核心技术之间的关系本项目将以公司现有贵金属高分散、高稳定技术等核心技术为基础,以燃料电池用电催化剂的开发、燃料电池用膜电极组件的开发、电解水制氢用催化剂的开发等为研发方向,最终亦将服务应用于氢燃料电池机动车行业。综上所述,该项目系公司基于目前主营业务与核心技术的延伸和扩展。本项目总投资 6,400.47万元,全部为建设投资资金,无铺底流动资金,无建设期利息。

(2)今年7月据媒体报道,中自科技燃料电池催化剂生产线近日验收,该生产线的建成标志着公司正式具备燃料电池催化剂连续工业化的生产技术能力。

同时,对公司参与的“十三五”国家重点研发计划“高性能/抗中毒车用燃料电池催化剂的合成技术与批量制备”中合金催化剂批量生产能力的实现,具有较好的实践意义。公司前期已完成百克级的产品工艺优化及定型,可实现铂碳电催化剂公斤级放大生产,同时公司将完成固态氧化物燃料电池(SOFC)单电池中试生产线的建设,后续公司将根据客户反馈意见,通过工艺优化、材料改良等措施,进一步缩短生产时间,提高产能,降低催化剂成本,提高电催化剂耐久性。

(3)调研纪要(7月):公司目前在氢燃料电池电催化剂和固态氧化物燃料电池方面的研发进展和目前技术水平如何?

答:氢燃料电池电催化剂:目前铂碳催化剂产品相关的批量化生产设备已经全部进场,即将完成调试,待调试完成后将形成公斤级批量生产能力。公司已完成向多个国内外主流氢燃料电池生产商进行送样,并在耐久测试中表现出了较好的性能与竞争力,得到了相关下游厂商的初步认可。另外公司承担的国家重点研发计划“高性能/抗中毒车用燃料电池催化剂的合成技术与批量制备”的子课题“催化剂工业化量产”目前正按计划推进,在合金催化剂技术方案论证及工艺参数优化方面满足项目设计目标;固态氧化物燃料电池:目前进行到10cm×10cm的单电池制备优化阶段,预计2022年底将完成固态氧化物燃料电池单电池中试生产线的建设,并形成千瓦级电堆组装技术。

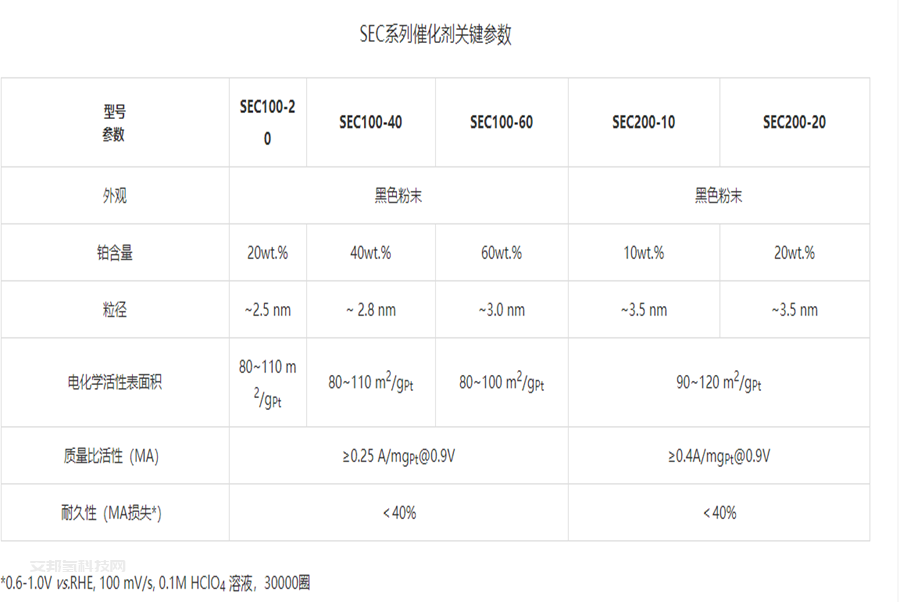

(4)产品SEC系列催化剂

中自环保承担“十三五”“可再生能源与氢能技术”国家重点研发计划项目。自2020年11月起,中自环保承担为期3年的国家重点研发计划——“高性能/抗中毒车用燃料电池催化剂的合成技术与批量制备”。其中,中自环保承担课题四“催化剂工业化量产和工况验证的研发和组织管理工作”,其课题考核指标如下:

A:实现催化剂单批次产量两公斤级;产能达到≥2000g/批次和≥200kg/年生产线;

B:催化剂性能完全达到终期指标:

初始ORR的MA≥0.4A/mgPt@0.9VIR-free,ECSA≥ 60m2/g;

耐久性①0.6V~0.95V≥ 3万次循环MA衰减率≤40%、ECSA衰减率≤40%,

耐久性②1.0V~1.5V≥ 5000次循环MA衰减率≤40%、ECSA衰减率≤40%;

抗中毒能力:

a.CO导致的量产催化剂质量活性衰减≤30%(0.1M HClO4 1000 ppm CO/H2);b.硫化物导致的量产催化剂活性面积衰减 ≤ 30%(0.36 ppm H2S,24h);粒径及性能偏差≤ ±8%,Cl- 含量小于50 ppm wt,Fe含量小于50 ppm wt。

目前该项目合金催化剂产能:根据7月调研在小批量产方面已经完成 1g→10g/批次→100g/批次优化放大,且放大前后催化剂的物性结构保持一致,催化活性无明显降低,批次内和批次间的一致性较稳定,预计中试设备的设计产能可以达到≥200g/批次、≥50kg/年。公司目标将在2022年形成百克级中试生产能力,2023年形成公斤级的批量生产能力。

SEC系列催化剂是中自氢能自主开发的产品,包括第一代SEC100铂炭催化剂和第二代SEC200具有核壳结构的低铂催化剂。SEC系列催化剂的合成过程有严密精确的控制,金属粒子在炭载体上均匀分布,贵金属含量公差≤士1%。

关于铂碳催化剂,采用石墨化程度较高的碳载体材料,既可以保障铂基纳米粒子的分散度,又能在一定程度上提高提升催化剂的耐久性。

当前产能:公司铂碳电催化剂生产线已于7月初建成并通过验收,已具备1.5kg/批次,500kg/年的产能,目前正开展验证优化工作。

(5)产品进展

根据公司反应,公司的燃料电池催化剂正处于产品送样、验证评测阶段。目前公司在根据客户反馈意见,通过工艺优化、材料改良等措施,降低催化剂成本,提高电催化剂耐久性,进一步缩短生产时间,提高产能。

公司当前已完成向多个国内外主流氢燃料电池生产商进行送样,并在耐久测试中表现出了较好的性能与竞争力,得到了相关下游厂商的初步认可。目前正开展验证评测,待验证评测通过之后才开展装车。

(6)最新商业应用

7月28日根据投资者互动平台得知,公司获得独家长安深蓝增程版动力车型催化剂独家定点供应商。

以下为全部内容:关于长安深蓝SL03的催化剂总成独家定点的信息,公司在2022年第一季度报告中披露信息如下“公司控股子公司成都中自光明催化科技有限公司于近日收到重庆长安汽车股份有限公司通过专用系统发来的通知,中自光明通过竞标成功获得重庆长安部分车型的催化剂产品定点通知函,包括C385-EVE、P201MCA1汽油项目、MDS201-ICA1、F202MCA车型1.5T国六RDE等重点项目。”C385为长安汽车新能源品牌“深蓝”的首款车型,后正式定名为SL03,是一款支持多种补能形式的中型轿车。新车基于长安深蓝EPA1电驱动专用平台打造,将提供纯电版、增程版和氢燃料电池版三种动力车型。公司获得的是其增程版的催化剂独家定点,目前已获得公告并实现小批量供货。目前也正在配套测试理想汽车的增程式车型。

图11:长安汽车深蓝C385

龙蟠科技

2019年起,龙蟠陆续与中科院大连化物所、合肥工业大学、安徽明天氢能等开展合作,推动燃料电池产品研发生产。2020年,龙蟠科技旗下专注于氢能及燃料电池领域的子公司龙蟠氢能源成立。

龙蟠氢能源自研燃料电池部件,助力国产自主可控和规模化提速过程。近年来,我国燃料电池系统国产化率上升至70%,系统集成、双极板技术、电堆、膜电极等核心部件自主可控率大幅提升。龙蟠氢能源研发的燃料电池催化剂、储氢瓶、去离子器等产品作为产业链重要环节,将推动燃料电池国产化率进一步提升。

燃料电池催化剂,包括铂催化剂、低铂催化剂Pt/C、PtNi/C、PtCo/C等,具有活性组分粒径小、分布均匀,电化学活性高、寿命长、产品一致性高等优势特征。可广泛应用于各类氢燃料电池阳极和阴极,并可为客户特殊定制不同铂载量的催化剂。

图12:龙蟠科技燃料电池催化剂产品

三、结论

(一)氢能源被称为终极能源,国内氢能源应用还属于早期阶段。

(二)在产业链中,需要攻克的关键点在于燃料电池动力系统,其中氢燃料电池电堆是氢燃料电池汽车发动机的核心部件,燃料电池电堆主要由催化剂(36%)、质子交换膜(16%)、气体扩散层(12%)、双极板(23%)构成,从以上构成我们可以看出氢燃料电池电催化剂又是电堆的核心部分。

(三)根据价值量,重点关注的燃料电池催化剂相关企业为中自科技、贵研铂业、凯立新材。当前国内催化剂主要依赖进口,尚未实现可规模化生产、性能优异且稳定的产业化应用。

(四)中自科技与凯立新材,前者生产线已建成并通过验收,后者处于生产线调试阶段,但均尚未进入市场推广。贵研铂业是国内金属铂主要生产商,是催化剂中的贵金属铂主要供应商,无论是铂系还是低铂催化剂都需要用到该金属,因此称为底层受益较明确的公司。另外高性能、低贵金属用量的燃料电池电催化剂是当前我国氢能燃料电池汽车需重点攻克的关键瓶颈技术,根据产品来看中自科技当前拥有低铂类催化剂产品较为突出,进度上也较快,有望率先受益。

免责声明:

本报告仅供参考,并不构成对所述证券买卖的出价或征价。在任何情况下,本报告中的信息或表述的意见均不构成对任何人的投资建议。文中所载图片均来源于互联网、微信公众号等公开渠道,如有侵权,请联系删除。

END

君研资本是一家综合性资产管理公司,公司坚持以私募股权基金为核心业务、以私募证券和不动产受托资产管理为两翼的“一体两翼”发展战略。旗下涵盖以韩元资本为主体的私募股权基金投资,以君研投资为主体的私募证券基金投资和以睿伯咨询为主体的不动产资产运营等三大业务板块。公司以“创造价值,了解市场、服务LP"为核心理念,始终秉承”客户利益至上、合规经营、风控至上、合伙人文化“的原则,以赋能型投后管理作为核心竞争力,在行业和经营周期上坚持逆向投资策略,以专业的投资管理能力追求客户资产长期稳定的持续增值,致力于将社会资金转化为金融资本服务实体经济。

原文始发于微信公众号(君研资本):氢能与燃料电池催化剂

艾邦氢能产业链通讯录,目前有2200人加入,如亿华通、清极能源、氢蓝时代、雄韬、氢牛、氢璞、爱德曼、氢晨、喜马拉雅、明天氢能、康明斯、新源动力、巴拉德、现代汽车、神力科技、中船712等等,可以按照标签筛选,请点击下方关键词试试

资料下载:

艾邦氢能产业链通讯录,目前有2200人加入,如亿华通、清极能源、氢蓝时代、雄韬、氢牛、氢璞、爱德曼、氢晨、喜马拉雅、明天氢能、康明斯、新源动力、巴拉德、现代汽车、神力科技、中船712等等,可以按照标签筛选,请点击下方关键词试试

资料下载: